Finansal Yönetim 1 Dersi 4. Ünite Özet

Finansal Analiz

Finansal Analiz Türleri, Analizde Kullanılan Finansal Tablolar ve Teknikler

Finansal analizin amacı, işletmenin hem mevcut durumu hem de geçmiş finansal koşulları değerlendirip, gelecekle ilgili planlama çalışmalarına ışık tutacak bilgiler elde etmektir.

Finansal analizle;

- İşletmenin temel ve ikincil amaçlara ulaşıp ulaşamadığını ölçmede,

- İşletme amaçlarını gerçekleştirememişse nedenlerini araştırmada,

- İşletmenin faaliyetlerinde başarı ve etkinlik düzeyini ölçmede,

- İşletmenin üretim ve fiyatlama politikalarını değerlendirmede,

- İşletme faaliyetlerini kontrol etmede,

- Planlama yapma ve başarısızlığa karşı önlemler almada önemli faydalar sağlanır.

Amacına Göre Finansal Analiz: Analizin yapılma amacına göre finansal analiz yönetim, yatırım ve kredi analizleri olarak üç grupta toplanır.

Yönetim analizi; yönetim fonksiyonunun yerine getirilmesine yönelik, işletme yönetimi için yapılan analizdir. Yatırım analizi; işletmenin ortakları, işletmeye ortak olmayı düşünenler ile işletmeye uzun süreli kaynak sağlayacak olanlar tarafından yapılan analizdir. Kredi analizi; işletmeye kredi verenlerle, kredi verecek olanların, işletmenin borç ödeme gücünü ölçmek amacıyla yaptıkları analizdir.

Kapsadığı Döneme Göre Finansal Analiz: Statik analiz ve dinamik analiz olarak iki grupta toplanır.

Statik analizde; belirli bir tarihte düzenlenmiş veya belirli bir döneme ait mali tablolardaki çeşitli kalemler arasındaki ilişkilerin saptanmasına çalışılır. Dinamik analizde; mali tablolar birbirini izleyen dönemler itibariyle incelenir.

Analizi Yapacak Kişilere Göre Finansal Analiz: İç analiz ve dış analiz olarak iki grupta toplanır.

Analiz, yönetici, muhasebeci, finansçı gibi işletme içinden olan kişilerce yapılıyorsa iç analiz olarak tanımlanır. İşletme dışından kişi ve kurumlarca yapılan analize dış analiz olarak tanımlanır.

Finansal Analizde Kullanılan Tablolar: İşletmenin her bölümü faaliyetleriyle ilgili bilgileri toplayıp ilgililere aktarır. En önemli bilgiler muhasebe birimi tarafından üretilir. Finansal analizde kullanılan temel tablolar; bilanço ve gelir tablosudur.

Bilanço: İşletmenin belirli bir tarihteki varlıklarıyla, varlıklarının kaynaklarını gösteren tablodur.

Gelir Tablosu: İşletmenin bir hesap döneminde elde ettiği tüm hasılat ve gelirlerle yapılan tüm maliyet ve giderleri gösteren ve dönem faaliyet sonuçlarını özetleyen tablodur.

Finansal Analizde Kullanılan Teknikler: Finansal analizden beklenen faydanın sağlanması için, çoğu zaman tek bir analiz tekniğinden değil, birden çok analiz tekniğinden faydalanmak iyi sonuçlar verir. Analizde kullanılabilecek tekniklerden bazıları şunlardır:

- Oran analizi (Rasyo analizi)

- Yüzde yöntemiyle analiz (Dikey analiz)

- Karşılaştırmalı analiz (Yatay analiz)

- Eğilim yüzdeleri analizi (Trend analizi)

Oran Analizi

Oran analizinde temel amaç, mali tablolarda yer alan iki kalem arasındaki matematiksel ilişkinin ortaya konulması değil, bunun ne anlama geldiğinin yorumlanmasıdır.

Likidite Oranları; İşletmelerin kısa vadedeki yükümlülüklerini karşılayabilme yeteneğini ölçen oranlardır. Likidite oranlarla, işlerin kötüye gitmesi durumunda işletmenin likiditesini koruyup koruyamadığına yönelik bilgiler edinilir.

Cari Oran; Dönen varlıkların kısa vadeli yabancı kaynaklara bölünmesi yoluyla hesaplanır. Hesaplamada şüpheli alacak karşılığı, stok değer düşüş karşılığı, menkul değerler değer düşüş karşılığı gibi düzeltici hesapların ilgili dönemin dönen varlıklarından düşülür.

Üretim işletmelerinde cari oranın genellikle 2 olması uygun olarak düşünülür. Ancak, gelişmekte olan ülkelerde, işletmelerin temel fon sağlama kanalı olan bankaların kısa vadeli kredi vermeyi tercih etmeleri nedeniyle likidite oranları düşüktür.

Asit-Test Oranı = Bu oranın cari orandan farkı, dönen varlıklar içinde likiditesi en düşük olan stokların dönen varlıklardan düşülmesidir.

Asit-test oranının altında yatan varsayım, alacakların normal ödenme süresi içinde nakde çevrilebileceğidir. Genel olarak üretim işletmeleri için cari oranın “iki”, asit test oranının “bir” olmasının uygun olacağı düşünülür. İşletmelerin özelliklerine, sektörün ve ekonominin genel koşullarına bağlı olarak, bu oranlar söylenen değerlerin altında ya da üstünde olabilir.

Nakit Oranı = Bir işletmenin en likit varlıkları, hazır değerleri ile menkul kıymetleridir. Bu nedenle finansal analizde, işletmenin likiditesi analiz edilirken nakit oranına da bakılır.

Faaliyet Oranları (Etkinlik Oranları); İşletmelerin varlık ya da varlık gruplarına, bu varlıkların sağladığı gelirlere oranla ne kadar yatırım yaptıklarını, varlıklarını ne derece verimli kullandıklarını değerlendirmede kullanılır.

Alacakların Ortalama Tahsil Süresi: Alacakların likiditesini ölçmekte kullanılır. Faaliyet oranlarının yüksek olması arzu edilen bir durumdur. Ancak faaliyet oranlarının yüksek olması yanında kârlılık oranları da yüksekse anlamlı olacaktır. Diğer bir ifade ile faaliyet oranları kârlılık oranlarıyla birlikte ele alınarak yorumlanması gerekir.

Faaliyet oranları olarak şu oranlar hesaplanabilir:

- Alacakların ortalama tahsil süresi.

- Alacakların devir hızı.

- Stok devir hızı.

- Sabit varlıkların devir hızı.

- Toplam varlıkların devir hızı.

Ortalama Tahsil Süresi: Alacakların tahsil edileceği ortalama gün sayısını göstererek müşterilerin ödeme hızını ölçer. Oran, alacakları günlük satışlara göre ifade eder.

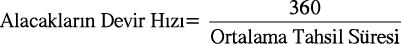

Alacakların Devir Hızı; Alacak devir hızı, alacakların yılda kaç kez tahsil edildiğini gösterir.

Alacak devir kızı şu şekilde de hesaplanabilir;

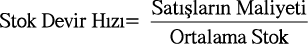

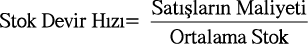

Stokların Devir Hızı; Stok devir hızı, stokların likiditesini gösteren bir ölçü olup, stoklarla satışlar arasındaki ilişkiyi ortaya koyar.

Bazen stok devir hızı, yıllık satışların yıl sonundaki stoklara bölünmesiyle de hesaplamaktadır. Stok devir hızı hesaplanırken satışların maliyeti ele alınmalıdır. Ancak bu verinin elde edilememesi durumunda analizin kalitesini azaltmakla birlikte satışlar rakamı kullanılabilir.

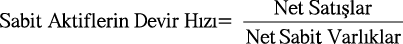

Sabit Aktiflerin Devir Hızı ; Sabit varlıklardan ne oranda fayda sağlandığını ortaya koyar.

Sabit varlıklar belirlenirken aşağıda belirtilen faktörlere dikkat edilmelidir:

- Sabit varlıkların satın alma maliyeti,

- Sabit varlıkların alınmalarından bugüne kadar geçen süresi,

- İşletmece uygulanan amortisman politikası,

- Satın alınana göre kiralanan sabit varlıkların miktarı,

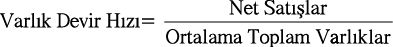

Toplam Varlıkların Devir Hızı; İşletmenin varlıklarını ne derece etkin kullandığını gösterir .

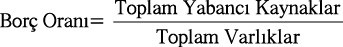

Borç Oranları (Kaldıraç Oranları, Mali Yapı Oranları); İşletmenin mali yapısını ortaya koyarak uzun vadeli borç ödeme gücünü gösteren oranlardır. Finansal yapıyla ilgili başlıca oranlar şunlardır:

- Borç oranı

- Borç-öz sermaye oranı

- Faizin kazanılma sayısı

Borç Oranı; Oran, işletme varlıklarının ne kadarının kreditörlerce karşılanmakta olduğunu gösterir.

Borç oranı arttıkça sabit nakit çıkışı gerektiren faiz masrafları da artar. Eğer borç oranı çok yüksekse, iktisadi daralmaların olduğu ortamlarda faiz masraflarını karşılayacak düzeyde nakit akışı sağlamada zorluklarla karşılaşılabilir. Yeni fonlara ihtiyaç olduğunda, yeni kreditörlerin bulunması zorlaşacak ve maliyet yüksek olacaktır.

Devamlı Sermaye: İşletmelerde öz kaynak ve uzun vadeli borç toplamına devamlı sermaye denir.

Borç-Öz Sermaye Oranı; Borç oranına benzer olup, işletmenin sahipleri tarafından finanse edilen miktarla kreditörlerce finanse edilen miktar arasındaki ilişkiyi gösterir

Faizin Kazanılma Sayısı; İşletmenin cari kazançlarının cari faiz ödemelerini ne derecede karşılayabileceğini gösterir.

Sabit Giderleri Karşılama Oranı; Faizin kazanılma sayısına benzemekle birlikte, daha geniş kapsamlı ve işletmenin sabit giderlerinin ne oranda kazanıldığını gösteren orandır.

Sabit Giderleri Karşılama Oranı = (FVÖG + Kira Ödemeleri) / (Faiz + Kira Ödemeleri + Vergi Öncesi İmt. His.Snt. Dividantları + Vergi Öncesi Ödenim Fonu).

Sabit giderleri karşılama oranı, sabit bir oranda ödeme yükü gerektiren giderler önemli boyutlara ulaşıyorsa hesaplanmalıdır. Sabit giderlere örnek olarak kiralar, faizler, tahvillerin yıllık anapara taksitleri vb. ödemeler verilebilir. Bu gibi ödemelerin ortak yönü bir yasal anlaşma sonucu doğmuş olmalarıdır.

Kârlılık Oranları: Kârlılık oranları satışlar ve yatırımlar üzerinden elde edilen kârlılığı gösterdiğinden, yönetimin etkinliğini ve performansını değerlendirmede en önemli göstergelerden biridir. Bir işletmenin elde ettiği kârın yeterli olup olmadığı değerlendirilirken;

- Sermayenin alternatif alanlarda kullanım durumunda sağlayabileceği gelir,

- Genel ekonomik koşullardaki gelişmeler, ekonominin devresel olarak içinde bulunduğu evre,

- Aynı endüstri kolundaki işletmelerin kârlılık oranları,

- İşletmenin kar hedefleri,

- Sermaye maliyetinin göz önünde bulundurulması gerekir.

Kârlılık oranları hem yatırımlara göre hem de satışlara göre hesaplanabilir. Bu oranlar işletmenin faaliyetlerindeki etkinliği ortaya koymaktadır.

Satışlar Üzerinden Kârlılık Oranları;

- Brüt Kâr Marjı = Brüt Satış Kârı / Net Satışlar

- Net kâr Marjı = Dönem Net Kârı / Net Satışlar

- Faaliyet Kâr Marjı = FVÖK / Net Satışlar

FVÖK; faiz ve vergi öncesi kârı ifade eden bu değer, özellikle teknik olarak bir işletmenin faaliyet sonucunu gösterir. Faiz öncesi kârı gösterdiği için finansman politikasından bağımsız olarak işletmenin kâr durumu görülür.

Yatırımların Kârlılık Oranları; Kârla işletmeye yatırım yapan ortakların yatırımları arasındaki ilişkinin belirlenmesi, kârlılık analizinde anlamlı bir göstergedir.

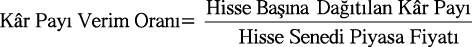

Öz Sermayenin Kârlılık Oranı; Kârla sermaye arasındaki ilişkileri ifade etmek üzere mali rantabilite terimi kullanılmaktadır.

Mali Rantabilite , İşletme ortaklarınca sağlanan fonların ne derece verimli kullanıldığını gösterir. Mali rantabilite hesaplanırken net kâr işletmenin nominal, ödenmiş, efektif ve öz sermayesine oranlanabilmektedir.

Bir işletmenin net kâr/öz sermaye oranı, net kâr/satışlar oranı ile öz sermaye devir hızının fonksiyonudur.

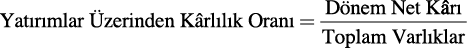

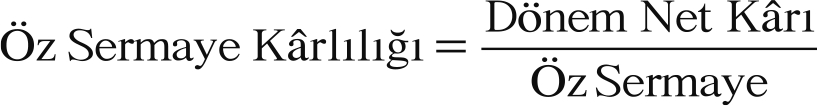

Yatırımların Kârlılık Oranı; İşletmenin yapmış olduğu yatırımın kârlılığını ifade eder.

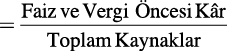

Kaynaklar Üzerinden Kârlılık Oranı; Milli ekonomi açısından bir işletmenin kârlılığını göstermektedir.

Kaynaklar Üzerinden Kârlılık Oranı

Oranda faiz ve vergi öncesi kar ele alındığı için işletmenin kârlılığı, finansman şeklinden bağımsız olarak değerlendirilmektedir.

Ekonomik Rantabilite: İşletmeye konulan kaynakların ne ölçüde kârlı kullanıldığını gösterir.

Piyasa Performansını Değerlendirmede Kullanılan Oranlar; İşletme performansını değerlemede muhasebe verileriyle finansal piyasalara dönük verilerin birleştirilmesi yarar sağlayacaktır. Bir işletmenin finansal tablolarını baz alan oranları ile piyasa esaslı oranları arasında yakın bir paralellik vardır.

Fiyat-Kazanç Oranı (F/K); Fiyat-gelir ya da fiyat-kazanç oranı, işletmenin her bir liralık hisse başı net kazancına karşılık, yatırımcıların hisse senedine kaç lira ödemeye hazır olduğunu gösteren bir orandır.

Hisse Başına Kâr: Net kârın hisse senedi sayısına bölünmesi sonucu bulunan değer. Hisse senetlerinin defter değeri öz sermayenin hisse senedi sayısına bölünmesiyle elde edilir.

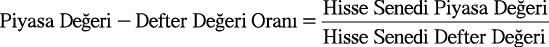

Piyasa Değeri - Defter Değeri Oranı (PD-DD): Genellikle bir işletmenin verim oranı arttıkça bu oran da artar.

Kâr Payı Dağıtım Oranı; Bir işletmenin elde ettiği kârın yüzde kaçını ortaklarına dağıttığını gösteren bu oran, hisse başına dağıtılan kâr payının hisse başına düşen kâr’a bölünmesiyle bulunur.

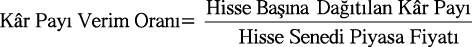

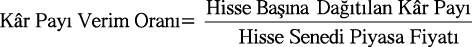

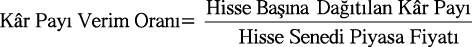

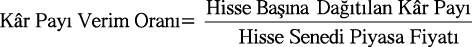

Kâr Payı Verimi; Kâr payı verimi, hisse başına dağıtılan kâr payının hisse senedinin piyasa değerine bölünmesiyle hesaplanır. Bu oran hissedarların koydukları sermaye üzerinden elde edilen kârlılığı ifade eder.

Finansal Oranlar Arasındaki İlişkiler (Du Pont Analizi)

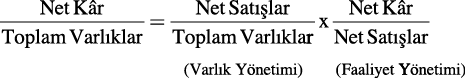

Du Pont sistemi aktif devir hızı ile net kâr marjını bir araya getirmekte ve bu oranlar arasındaki karşılıklı etkinin, bir işletmenin kârlılığını nasıl etkilediğini ortaya çıkarır.

Bu eşitlikte, toplam varlıkların kârlılığı iki unsura bağlı olmaktadır:

- Her bir liralık varlıkla kaç liralık satış yapıldığına

- İşletmenin toplam satışlar üzerinden ne kadar kazandığına.

Karşılaştırmalı Analiz

Yatay analiz de denilen bu analizde bir işletmenin farklı tarihlerde düzenlenmiş mali tablolarında yer alan kalemlerde görülen değişikliklerin incelenmesi ve bu değişikliklerin yorumlanması amaçlanır. Karşılaştırmalı analiz dinamik bir analizdir. Analizde, mali tablolarda yer alan kalemler arasındaki ilişkiler yerine, bu kalemlerin zaman içinde göstermiş olduğu artış ve azalışlar ele alındığı için daha anlamlı bir analiz şeklidir. Farklı tarihlerdeki kalemlerdeki artış ya da azalışlar mutlak rakamlarla ifade edileceği gibi, oransal değişim de hesaplanabilir.

Karşılaştırmalı analiz yapılırken analistin, işlemlerin daima gerçekleştiği tarihlerde muhasebeleştirildiğini, bu nedenle mali tablolarda yer alan kalemlerin çok farklı fiyat düzeylerini yansıtabileceğini göz önünde tutması gerekir. Finansal tablolarda yer alan bazı kalemler, para değerindeki değişiklikleri çok yakından izleyebildikleri halde, bazı kalemler, ancak işletme tarafından elde edildikleri tarihteki maliyet bedelleri ile tablolarda gösterilir.

Karşılaştırmalı analizde kalemlerdeki artış ya da azalışlar seçilen bir yıla göre hesaplanabileceği gibi bir önceki yıla göre de yapılabilir. Baz olarak alınacak yıl, işletmenin normal bir dönemini yansıtan bir yıl olmalıdır.

Yüzde Yöntemi İle Analiz

Ortak esasa indirgenmiş tablolar analizi olarak da isimlendirilen dikey analiz mali tablolarda yer alan her bir kalemin toplam içerisindeki payı dikkate alınarak yapılan analizdir. Bu yöntemin diğer tekniklere kıyasla iki büyük üstünlüğü vardır. Bunlar;

- Yöntemle her bir kalemin toplam içindeki yüzdesioranı-açıkça ortaya çıkarılmaktadır.

- Mali tablolar ve bu tablolarda yer alan kalemlerdeki değişiklikler salt rakamsal olarak ifade edildiği zaman, aynı endüstri kolunda farklı büyüklükteki işletmeler arasında anlamlı karşılaştırmaların yapılması mümkün değildir. Bu yöntemle bu sakınca ortadan kaldırılır.

Yüzde yöntemi ile analiz tekniği, aynı endüstri kolunda çeşitli işletmeler arasında karşılaştırmaların yapılmasına ve her endüstri koluna ait ortalama oranların hesaplanmasına olanak tanır.

Eğilim Yüzdeleri Analizi (Trend Analizi)

Trend analizi, bir işletmenin uzun bir zaman dönemi içindeki değişimlerinin, endüstrideki diğer işletmelere oranla ya da o işletmenin baz olarak alınan yıla oranla ne yönde olduğunu belirlemek üzere yapılan analizdir. Trend analizinin uygulanabilmesi için inceleme döneminin uzun olması gerekir. Uzun dönemde mali tablolarda yer alan kalemlerin göstermiş oldukları eğilimler karşılaştırılarak, inceleme döneminin olumlu ya da olumsuz gelişmeleri hakkında fikir sahibi olunabilir.

Konu ile ilgili çözülmüş örnekler kitabınızdan incelenebilir.

-

2025-2026 Bahar Dönemi Ara (Vize) Sınavı İçin Sınav Merkezi Tercihi

date_range 11 Şubat 2026 Çarşamba comment 3 visibility 877

-

AÖF 2025-2026 Öğretim Yılı Bahar Dönemi Kayıt Yenileme Duyurusu

date_range 1 Şubat 2026 Pazar comment 1 visibility 461

-

2025-2026 Öğretim Yılı Güz Dönemi Ara (Vize) Sınavı Sonuçları Açıklandı!

date_range 16 Aralık 2025 Salı comment 3 visibility 989

-

2025-2026 Güz Dönemi Dönem Sonu (Final) Sınavı İçin Sınav Merkezi Tercihi

date_range 3 Aralık 2025 Çarşamba comment 1 visibility 980

-

2025-2026 Güz Dönemi Ara (Vize) Sınavı Sınav Bilgilendirmesi

date_range 2 Aralık 2025 Salı comment 1 visibility 815

-

Başarı notu nedir, nasıl hesaplanıyor? Görüntüleme : 26856

-

Bütünleme sınavı neden yapılmamaktadır? Görüntüleme : 15462

-

Harf notlarının anlamları nedir? Görüntüleme : 13661

-

Akademik durum neyi ifade ediyor? Görüntüleme : 13407

-

Akademik yetersizlik uyarısı ne anlama gelmektedir? Görüntüleme : 11197