Vergi Teorisi Dersi 5. Ünite Özet

Vergileme Ve Ekonomik Etkinlik

Vergileme Ve Ekonomik Etkinlik

Vergilemede iki taraf vardır: Devlet (vergi idaresi) ve mükellefler. Her iki taraf da vergisel işlemlerde maliyet yüklenirler. Dolayısıyla mükellef ve vergi idaresi, vergi uyumu için maliyete katlanırlar.

Vergi alındığında ekonomik birimler kararını değiştirebilir. Bu değişiklik ödenen vergi dışında ek bir yük oluşturur. Bu ilave yüke aşırı vergi yükü denir.

Vergilemenin toplam maliyetinin üç unsuru, olarak vergi yükü, vergi uyum maliyeti ve aşırı vergi yükü ve verginin makroekonomik etkilerdir. Vergi, ekonominin daralmasına yol açabileceği gibi bir maliye politikası aracı olarak da kullanılabilir.

Vergi Yükü

Vergi yükü, bireyin, gelir grubunun, sektörün, bölgenin veya toplumun ödediği vergiyi, bunların geliri ile birlikte ele alan bir kavramdır. Vergi yükü, ödenen vergi gelire oranlanarak bulunur.

Birey, sektör, toplum, bölge gibi ekonomik birimlerin ödedikleri verginin gelirlerine oranına vergi yükü denir. Brüt vergi yükü de denilen bu oranın hesaplamasında, vergi yansıması ve devlet harcamalarından sağlanan fayda dikkate alınmaz. Sadece ölçülebilir nitelikteki büyüklükler (ödenen vergi ile gelir) dikkate alındığından bu vergi yüküne aynı zamanda objektif vergi yükü de denir.

Bireysel vergi yükü, bireyin ödediği toplam verginin bireyin gelirine oranıdır. Bu oran genellikle yüzde ifade şeklinde kullanılır.

Bireysel vergi yükü yerine gelir gruplarının ödedikleri vergiler gelirden aldıkları paya bölünerek gelir gruplarının vergi yükü hesaplanabilir.

Ekonomide tarım, maden, sanayi, enerji ve hizmet olmak üzere beş ana sektör vardır. Bu ana sektörler, alt sektörler veya meslek gruplarının ödedikleri vergileri gelirlerine oranlayarak vergi yüklerini hesaplayabiliriz.

Vergi yükünün coğrafi veya istatistiksel bölgeler, alt bölgeler veya iller bazında dağılımını görmek amacıyla bu birimlerden tahsil edilen vergilerin bu birimlerin gelirlerine oranlanması söz konusu olabilir.

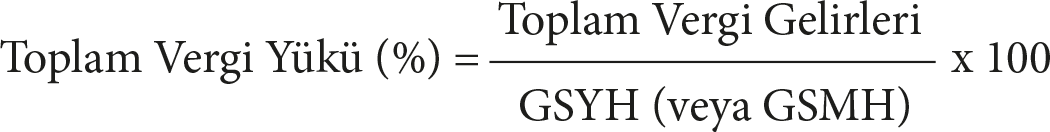

Ekonomide devlete vergi biçiminde aktarılan kaynakların büyüklüğünü görmek amacıyla toplam vergi yükü hesaplanır. Toplam vergi gelirlerini, gayrisafi yurtiçi hasıla (GSYH) gibi toplam gelir büyüklüklerine oranladığımızda vergilerin ekonomideki ağırlığı görülebilir.

Vergi yükünün ekonomik, sosyal ve mali yönleri analiz edilirken yukarıdakilere benzer çok sayıda vergi yükü hesaplaması yapılabilir.

Devlet hizmetlerinden sağlanan faydanın dikkate alınması sonucu ortaya çıkan vergi yüküne net vergi yükü adı verilir.

Net vergi yükü, ödenen vergilerin harcandığı hizmetlerin faydasının da dikkate alındığı vergi yükü hesaplamasıdır.

Aynı gelire sahip iki birey aynı vergiyi ödese bile kamu hizmetlerinden yeterince faydalanmadığını düşünen bireyin vergiye bakışı daha olumsuz olacaktır. Bu olumsuz bakış, vergiye karşı bireysel negatif tepkinin geliştirilmesine zemin hazırlayan subjektif bir algıdır ve bu algılanan vergi yüküne subjektif vergi yükü de denir.

Kamu hizmetlerinden sağlanan fayda yanında vergi yansımasının net sonucunun da dikkate alınması sonucu ulaşılan vergi yükü gerçek vergi yüküdür.

Gerçek vergi yükü, devlet hizmetlerinin faydası yanında vergi yansımasının net sonucunun da dikkate alınması ile hesaplanan vergi yüküdür.

Vergi Uyum Maliyeti

Vergilemenin tarafları vergi idaresi ile mükelleflerdir. Vergi idaresi ve mükellefler vergisel işlemleri yürütürken katlandıkları maliyetlerin tamamına vergi uyum maliyeti adı verilir.

Vergi idaresinin görevini yürütmesi için yüklendiği tüm maliyetler vergilemenin açık maliyeti dir.

Mükelleflerin, vergisel yükümlülüklerini yasalara uygun olarak yerine getirmek için katlandıkları tüm maliyetler vergilemenin saklı maliyetini oluşturur.

Vergi idaresinin harcamaları vergilemenin açık maliyeti, mükelleflerin vergisel uyumu sağlamak için katlandıkları maliyet ise vergilemenin saklı maliyetidir.

Verginin Tüketim Kararı Üzerindeki Etkisi

Verginin aşırı vergi yüküne yol açmasının nedeni, bireylerin davranışlarını değiştirmesi, bireylerin davranışlarını değiştirmesinin nedeni ise verginin malların nispi (oransal/göreli) fiyatlarını değiştirmesidir.

Tüketiciler karar verirken nispi fiyatları dikkate alırlar. Vergi, nispi fiyatları değiştirerek tüketicilerin tercihlerini değiştirebilir.

Aşırı Vergi Yükü

Devlet bir maldan vergi alarak sadece üretici ve tüketici rantlarının bir kısmını kendine aktarmamakta onların refahında vergi hâsılatından daha büyük bir azalmaya neden olmaktadır.

Üretici ve tüketici vergi yükünü paylaşmaktadır. Burada arz ve talep esneklikleri eşit kabul edildiğinden verginin yarısını tüketici yarısını üretici ödemektedir. Sonuçta devlet vergi salarak üretici ve tüketici rantından bir kısmını kendine aktarmıştır. Ne var ki üretici ve tüketici rantındaki toplam azalma devletin vergi tahsilatından küçüktür. İşte bu ilave yük, aşırı vergi yüküdür. Aşırı vergi yükü, verginin ekonomik birimleri, kararlarını değiştirmeye sevk etmesinin bir sonucudur.

Vergi üretici ve tüketici rantında bir azalmaya neden olur. Şekilde bu azalma kama görüntüsündedir. Aşırı vergi yükü ise kamanın uç kısmıdır.

Aşırı vergi yükünün belirleyicileri, esneklik ve vergi miktarıdır.

Esneklik sadece vergi yansımasını değil, aynı zamanda aşırı vergi yükünü de belirler. Esneklik arttıkça vergi, denge miktarının daha çok düşmesine yol açar. Bu durumda aşırı vergi yükü ağırlaşır.

Vergi miktarındaki artış, aşırı vergi yükünün artmasına yol açar. Bir başka ifade ile, vergi miktarı (veya ad valorem vergide vergi oranı) arttıkça aşırı vergi yükü de artmaktadır.

Vergi salınması sosyal refahta azalmaya neden olabilmektedir. Bunun nedeni, üretimin vergi öncesi miktarının (etkinlik miktarı) altına inmesidir. Vergi sistemleri, aşırı vergi yükü adı verilen bu etkinlik kaybının azaltılmasını da dikkate alır.

F. Ramsey, devlet bütçesinin gelir hedefini gerçekleştirmesi ve bunu yaparken mal ve hizmetlerin farklı miktar ve oranlarda vergilendirilmesinin mümkün olması hâlinde aşırı vergi yükünün nasıl azaltılabileceğini araştırmıştır. Ramsey aynı vergi gelirini sağlayacak ama daha küçük vergi yüküne neden olabilecek tüketim vergisi sistemi için gerekli kuralı geliştirmiştir.

Ramsey kuralına göre, esnekliği yüksek olan mal üzerine salınan vergi oranı; esnekliği düşük mala salınan vergi oranından düşük olmalıdır. Ramsey Kuralının bir sonucu olarak, esneklikle vergi oranı arasındaki bu ters orantılılığa ters esneklik kuralı denir.

Ramsey kuralı zorunlu tüketim mallarının lüks tüketim mallarından daha yüksek oranlarda veya miktarlarda vergilendirilmesini önermektedir.

Optimal vergileme, vergilemede etkinlik ve adalet hedefleri arasında uyumun sağlanması anlamına gelir.

Vergilerin Makroekonomik Etkileri

Devlet durgunluk içindeki ekonomiye can vermek (genişletici maliye politikası) veya enşasyonist baskıları gidermek (daraltıcı maliye politikası) amacıyla vergiden de faydalanabilir. Belli şartlar altında böyle bir müdahalenin olumlu sonuçlar vermesi beklenir.

Vergi çarpanı vergideki bir değişikliğin toplam talebi (millî geliri) kaç kat değiştireceğini gösteren katsayıdır.

Maktu vergi gelire bağlı olmayan vergidir. Maktu vergi çarpanı aşağıdaki formülle hesaplanır:

Görüldüğü gibi çarpan katsayısı marjinal tüketim eğilimine (c) bağlıdır. Bu katsayı büyüdükçe çarpan büyür.

Hiçbir vergi sistemi tamamen maktu vergilerden oluşmaz. Dahası modern vergilemede, vergi gelirin bir fonksiyonudur. Maktu ve gelire bağlı vergilerin bulunduğu varsayımı altında vergi çarpanı karma vergi çarpanı adını alır. Karma vergi çarpanının değeri, maktu vergi çarpanından küçük olur.

Çarpan mekanizmasının öngörüsüne göre kamu harcaması, millî gelirde kendinden daha yüksek bir artışa neden olur.

Ancak vergi gelirin fonksiyonu olduğunda gelir arttıkça vergi de artar. Bu yüzden vergi gelirin bir fonksiyonu ise kamu harcaması çarpanının değeri küçülür:

Vergilerin ekonomik dalgalanmaların tersine etki yaratmak üzere otomatik olarak (kendiliğinden) devreye girerek ekonomik istikrarı kısmen temin etmelerine otomatik stabilizatörlük denir.

Verginin gelir esnekliği  aşağıdaki formülle hesaplanır:

aşağıdaki formülle hesaplanır:

Vergi sisteminin esnek olmasının sakıncalı bir yanı, yukarıda bahsedilen otomatik mekanizmanın durgunluktan çıkmaya çalışan bir ekonomide de devreye girmesidir. Yukarıda genişleme evresinde devreye giren mekanizmanın enflasyonist baskıyı azaltmasından bahsettik. Hâlbuki ekonomi durgunluktan çıkmaya ve tam istihdam düzeyini yakalamaya çalışırken de aynı otomatik mekanizma göreli genişlemeyi fark edip devreye girer. Böylece ekonominin durgunluktan kurtulması engellenmiş veya geciktirilmiş olur. Buna mali sürüklenme veya mali engel adı verilir. Mali sürüklenme, verginin gelir esnekliğinin yüksek olmasının yarattığı olumsuz bir sonuçtur.

Esnek vergi sistemi canlanmayı engelleyici ve geciktirici bir işlev görmektedir. Verginin gelir esnekliğini vergi tabanı, tahakkuk ve tahsilat arasındaki zaman farkı, istisna ve muafiyetlerin kapsamı ve tarife yapısı etkiler. Tahakkuk ile tahsilat arasındaki zaman farkı uzadıkça verginin gelir esnekliği, bir diğer ifadeyle otomatik istikrarlandırıcılığı zayıflar.

Vergilerin tarife yapısı, otomatik istikrarlandırıcılığı en fazla etkileyen faktördür. Artan oranlılık vergi esnekliğini güçlendirir. Artan oranlı vergiler, gelir esnekliği birden büyük olan vergilerdir. Düz oranlı vergilerin gelir esnekliği bire eşittir.

-

AÖF 2025-2026 Öğretim Yılı Bahar Dönemi Kayıt Yenileme Duyurusu

date_range 7 Saat önce comment 0 visibility 22

-

2025-2026 Öğretim Yılı Güz Dönemi Dönem Sonu (Final) Sınavı Sonuçları Açıklandı!

date_range 7 Gün önce comment 0 visibility 75

-

2025-2026 Güz Dönemi Dönem Sonu (Final) Sınavı Sınav Bilgilendirmesi

date_range 12 Ocak 2026 Pazartesi comment 5 visibility 482

-

2025-2026 Güz Dönem Sonu (Final) Sınavı Giriş Belgeleri Yayımlandı!

date_range 12 Ocak 2026 Pazartesi comment 2 visibility 253

-

2025-2026 Öğretim Yılı Güz Dönemi Ara (Vize) Sınavı Sonuçları Açıklandı!

date_range 16 Aralık 2025 Salı comment 3 visibility 703

-

Başarı notu nedir, nasıl hesaplanıyor? Görüntüleme : 26799

-

Bütünleme sınavı neden yapılmamaktadır? Görüntüleme : 15428

-

Harf notlarının anlamları nedir? Görüntüleme : 13615

-

Akademik durum neyi ifade ediyor? Görüntüleme : 13379

-

Akademik yetersizlik uyarısı ne anlama gelmektedir? Görüntüleme : 11151