Uluslararası İktisat Politikası Dersi 5. Ünite Özet

Döviz Piyasası Ve Döviz Kuru Sistemleri

- Özet

- Sorularla Öğrenelim

Döviz Piyasası

Bir uluslararası işlemde iki farklı işlem vardır: İlk işlem, yabancı paranın satın alınması, diğeri de bu yabancı paranın uluslararası işlem için kullanılmasıdır. Yabancı ülkelerin paralarına genel olarak döviz adı verilir. Döviz piyasası ise bir ulusal paranın yabancı bir para ile değiştirildiği veya yabancı paraların birbirleriyle değiştirildiği her türlü ortamdır.

Döviz piyasasında işlem gören yabancı paralar nakit biçiminde veya nakde dönüştürülebilen varlıklar biçiminde olabilmektedir. Nakit biçiminde olan yabancı paralara efektif adı verilir. Buna karşılık yabancı para cinsinden düzenlenmiş banka havaleleri, ödeme emirleri, poliçeler ve seyahat çekleri şeklinde nakde dönüştürülebilen araçlar döviz olarak ifade edilmektedir.

Döviz piyasasının katılımcıları firmalar, bireyler, bankalar ve resmî kurumlar şeklinde ifade edilen tüm ekonomik kesimlerdir. Firmalar ve bireyler bu piyasada ihracatçı, ithalatçı, dış yatırımcı, turist veya tasarrufçu olarak yer alırlar. İhracatçı ve ithalatçılar bu piyasanın en temel işlemcileridir. Ancak günümüzde küresel sermaye hareketleri hacmi dış ticaret hacminden daha fazla olduğu için dış yatırımcıların döviz piyasasındaki payı oldukça fazladır.

Bankalar döviz piyasasının merkezini oluştururlar. Çünkü hemen hemen tüm uluslararası işlemler ticari bankalar aracılığıyla gerçekleştirilir. Bankalar kurumsal veya bireysel müşterilerinin taleplerini karşılamak amacıyla döviz piyasalarında rutin olarak işlem yapmaktadırlar.

Döviz işlemlerini yürüten resmî kurumlar Merkez Bankası ve Hazinedir. Merkez Bankası bu piyasanın en düzenli resmî katılımcısıdır. Merkez Bankasının döviz işlemleri yapmasının temel amacı ulusal paranın değerini korumak ve döviz rezervlerini belirli bir düzeyde tutmaktır.

Türkiye’de döviz işlemleri temel olarak üç farklı piyasada gerçekleştirilmektedir:

- Türkiye Cumhuriyet Merkez Bankası (TCMB) Gözetimindeki Döviz ve Efektif Piyasaları

- Bankalararası Döviz Piyasası

- Serbest Döviz Piyasası

TCMB’nin görevi, Türk lirasının yabancı paralar karşısındaki değerinin belirlenmesini sağlamaktır. TCMB bünyesinde yer alan ve bu görevi yerine getiren Döviz ve Efektif Piyasaları bankalar, katılım bankaları ve yetkili müesseselerden oluşmaktadır. Bu kuruluşlar, Döviz ve Efektif Piyasalarında işlem yapmak için teminat yatırmak zorundadırlar.

Döviz piyasasının dört temel işlevi vardır:

- Satın alma gücünü transfer etme

- Kredi kolaylığı sağlama

- Döviz kuru riskinden koruma

- Değer saklama

Döviz piyasanın temel özellikleri ise aşağıdaki gibidir:

- Alıcı ve satıcıların karşı karşıya gelmesi gerekmez.

- Örgütsüz piyasalardır.

- Evrensel piyasalardır.

- Hiç kapanmayan piyasalardır.

- Tam rekabet piyasasına yakın piyasalardır.

Döviz piyasası, işlemlerin belli bir mekânda değil, her türlü iletişim aracı vasıtasıyla her ortamda yapıldığı bir piyasa olması nedeniyle örgütsüz (tezgâh üstü) piyasa niteliğindedir. Ancak ülkemizde TCMB bünyesinde Döviz ve Efektif İşlemler Müdürlüğünün olması örgütlü piyasa yapısını ifade eder. Bu nedenle ülkemizde -bazı ülkelerde de olduğu gibi- örgütlü ve örgütsüz döviz piyasası bir arada yer almaktadır.

Döviz Kuru

Bir ülke parasının diğer ülke parası cinsinden fiyatına döviz kuru denir. Döviz kuru, döviz işlemlerinde geçerli olan döviz fiyatının özel adıdır.

Dolaysız ve Dolaylı Kotasyon

Bir finans kurumunun mali bir varlık için alış veya satış fiyatı belirlemesine kotasyon adı verilir. Döviz piyasasında dolaysız ve dolaylı olmak üzere iki kur kotasyon yöntemi vardır. Dolaysız (direkt) kotasyo n yönteminde döviz kuru bir birim yabancı paranın ulusal para cinsinden fiyatı olarak tanımlanır. Buna Avrupa tipi kotasyon adı da verilir.

Dolaylı (indirekt) kotasyon yönteminde ise döviz kuru, bir birim ulusal paranın yabancı para cinsinden fiyatı olarak tanımlanır. Buna Amerikan tipi kotasyon denir.

Döviz Alış ve Satış Kurları

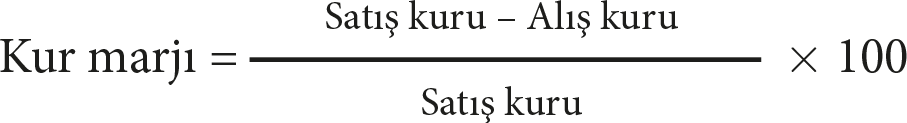

Bankaların ve diğer aracı kurumların döviz alış işlemlerinde uyguladıkları kura döviz alış kuru denirken satış işlemlerinde uygulanan kura da döviz satış kuru denmektedir. Alış ve satış kuru arasındaki farka da kur marjı (spread) adı verilir. Kur marjı yıllık yüzde olarak;

biçiminde hesaplanır. Bu marj döviz işleminin yapıldığı yere, zamana ve piyasa koşullarına göre değişir. Buna göre;

- döviz piyasasında işlem hacmi yeterince derin değilse

- piyasada beklentiler olumsuz yönde ise

- döviz işlemleri nakit (efektif döviz) şeklinde ise

- işlemler finans merkezlerinden uzakta gerçekleşmekte ise

kur marjı yüksek olmaktadır.

Düz Kur ve Çapraz Kur

İki farklı ulusal para arasında piyasada fiilen oluşan döviz kuruna düz kur adı verilir. 1$ = ? 4.80 şeklinde piyasada fiilen açıklanan cari kur, aynı zamanda düz kur olarak ifade edilmektedir. Buna karşılık ABD doları baz alınarak ortak dolar paydası üzerinden hesaplanan kurlara çapraz kur adı verilir. Genellikle uluslararası piyasalarda döviz kurları ABD doları cinsinden kote edildiği için tüm para birimlerinin dolara karşı değeri bilinmektedir.

Nominal ve Reel Döviz Kuru

Bir ekonomide finansal kurumların açıkladıkları düz kur aynı zamanda nominal kur adını almaktadır. Buna karşılık ülkelerin enflasyon oranları dikkate alınarak hesaplanan kura reel kur denmektedir. Diğer bir deyişle reel kur, piyasada açıklanan nominal kurun (döviz fiyatlarının) iki ülke enflasyon oranına göre düzeltilmesiyle elde edilen bir endekstir.

Döviz kurlarının nominal değil, reel olarak hesaplanıp yorumlanması gerekmektedir. Reel döviz kuru düşünce ihraç malları döviz cinsinden pahalanır ve ihracat azalır; ithal malları ulusal para cinsinden ucuzlar ve ithalat artar. Eğer nominal döviz kuru yükselirse, dış fiyatlar artarsa, iç fiyatlar düşerse veya dış fiyatlar iç fiyatlardan yüksek bir oranda artarsa reel kur yükselir.

Satın Alma Gücü Paritesi

Satın alma gücü paritesi teorisi, ülkelerin ticaret konusu olan mal fiyatları ile döviz kurları arasındaki ilişkiyi açıklamaktadır. İlk kez 1918 yılında Gustav Cassel tarafından açıklanan bu teori mutlak ve nispi olarak iki açıdan incelenmektedir.

Mutlak satın alma gücü paritesi, ülke parasının geçerli döviz kuru cinsinden diğer ülkelerle aynı alım gücüne sahip olduğunu vurgular. Bir mal sepetinin fiyatının tüm ülkelerde aynı olması gerektiğini kabul eder. Böylece döviz kurunun ne olması gerektiğini açıklar.

Nispi satın alma gücü paritesi ise döviz kurunun iki ülke enflasyon farkı kadar değişmesi gerektiğini açıklayan bir yaklaşımdır.

Big Mac Endeksi ve IPod Endeksi

Big Mac endeksi, ilk kez 1986 yılında İngiliz ekonomi dergisi The Economist tarafından oluşturulmuş ve daha sonra sürekli tekrarlanmıştır. Satın alma gücü paritesine dayandırılarak oluşturulan bu endeks, ABD dolarının dünyanın her ülkesinde aynı değerde mal ve hizmet satın alacağı düşüncesini kabul etmektedir. Bu yaklaşımda mal sepeti içinde dünyanın birçok ülkesinde satılan McDonald’ın Big Mac’i tek ürün olarak alınmaktadır.

Ancak gerçek hayatta döviz kurlarının bu şekilde değerlendirilmesi oldukça yanıltıcı bir yaklaşımdır. Çünkü hamburgerin evrensel bir ürün olup olmadığı tartışmalıdır. Çünkü hamburger ihracatı ve ithalatı yapılan bir ürün değildir. Ayrıca hamburgerin fiyatını vergiler, gümrükler, kâr marjları, gayrimenkul kiraları gibi birçok yerel faktörler etkilemektedir. 2007 yılında Avustralyalı yatırım bankası Commonwealth Securities, hamburgerin üretim maliyetlerinin ülkeden ülkeye değiştiğini, bu nedenle ülkelerin döviz kurlarının değerlendirilmesinde yeterince hassas bir ürün olmadığını ileri sürmüş, 2 GB’lık Apple Ipod Nano’nun endeks için en uygun ürün olduğunu, cihazın hemen hemen tamamının Çin’de üretildiğini açıklamıştır. Ipod baz alınarak hesaplanan endekse, The Commsec Ipod adı verilmiştir.

Döviz Piyasası İşlemleri: Arbitraj ve Spekülasyon

Döviz piyasasında arbitraj ve spekülasyon işlemleri ile kazanç sağlama imkânı vardır. Arbitraj tek fiyat yasasının bir sonucu olarak geliştirilmiş bir işlemdir. Tek fiyat yasasına göre devlet müdahalesinin olmadığı ve tam rekabet şartlarının geçerli olduğu bir ekonomide her ekonomik varlığın tek bir fiyatı vardır. Belli bir anda oluşan fiyat farklılığı ise arbitraj işlemine yol açar. Uygulamada iki tür arbitraj vardır:

- Piyasalar arası fiyat farklılığından doğan arbitraj (yer arbitrajı )

- Dolaylı ve dolaysız kur farkından doğan arbitraj

Arbitraj işleminin temel fonksiyonu piyasalar arası fiyat farklılığını gidermesidir. Döviz talebinin arttığı piyasada döviz kuru yükselir, döviz arzının arttığı piyasada döviz kuru düşer. Böylece kur farkı ortadan kalkar ve arbitraj yapma imkânı kalmaz. Arbitraj çok kısa dönemde oluşan bir kazanç imkânıdır.

Spekülasyon, beklentiler dikkate alınarak ve risk üstlenilerek kazanç sağlama faaliyeti olup tahmine dayalı döviz işlemidir. Spekülatör öncelikle döviz kurunun gelecekteki değerini tahmin eder, sonra bu beklentiye göre döviz alım ya da satım kararı alarak kur riski üstlenir. Fiyatında artış beklediği dövizi satın alır, düşüş beklediği dövizi ise satar. Finans literatüründe döviz kurunun yükselmesini bekleyen iyimser spekülatörlere boğalar (bulls), döviz kurunun düşmesini bekleyen kötümser spekülatörlere ayılar (bears) adı verilir.

Spot ve Vadeli Döviz Piyasaları

Döviz piyasaları işlemlerin vade yapısına göre spot (peşin) ve vadeli (forward) piyasalar olarak ikiye ayrılır. Döviz ticaretinde dövizin tesliminin hemen ya da en geç iki iş günü içinde yapılması peşin döviz işlemi olmaktadır. Spot işlemlerde ticarete konu olan dövizin cinsi, miktarı ve fiyatı belirlenir. Döviz efektif ise alıcı tarafa dövizin fiziki olarak teslimi hemen gerçekleştirilir. Eğer döviz banka hesabı şeklinde ise teslimat en geç iki iş günü içinde yapılır. Vadeli işlemlerde ise tarafların anlaştıkları vade sonunda döviz teslimi gerçekleşir.

Vadeli döviz piyasası, dövizin fiziki tesliminin belli bir tarihte yapılmasının sözleşme ile belirlendiği piyasalardır.

Belli bir dövizin, belirlenmiş döviz kuru üzerinden belli bir tarihte satın alınması ya da satılması sözleşmelerine forward sözleşmesi adı verilir.

Futures sözleşmeler; belli bir dövizin, belli bir kur üzerinden, belli bir tarihte alınması veya satılması sözleşmeleridir.

Bir diğer işlem ise swap işlemleridir. Döviz swapları, bir uluslararası yatırımcının dış piyasalarda en uygun faiz oranı ile borçlandığı parayı başka bir para birimi ile değiştirmesidir. Faiz swapları ise firmaların aynı para birimi cinsinden temin ettikleri kredilerin faiz yapısını değiştiren işlemlerdir.

Döviz Kuru Sistemleri

Döviz kuru sistemleri temel olarak sabit kur sistemi ve dalgalı kur sistemi olarak ikiye ayrılır. Uygulamada ülkeler sabit kur sisteminden bağımsız dalgalanma sistemine kadar çok değişik kur sistemleri benimsemişlerdir.

Sabit kur sisteminde Merkez Bankası döviz kurunu bir ülke parasına veya sepet paraya sabitler ve bu kurun değişmesine izin vermez. Döviz talebi arttığında döviz kuru artışını önlemek amacıyla piyasaya döviz satar; döviz arzı arttığında ise kurun düşmesini önlemek amacıyla piyasadan döviz satın alır.

Dalgalı kur sisteminde ise döviz kuru ve dolayısıyla ulusal paranın değeri piyasa güçleri tarafından, diğer bir deyişle döviz arz ve talebi tarafından belirlenir; Merkez Bankası döviz kuruna müdahalede bulunmaz. Döviz talebi artınca döviz kuru artar, döviz arzı artınca döviz kuru düşer.

Sabit Döviz Kuru Sistemi

Sabit kur sisteminde döviz kuru, döviz arz ve talebinden bağımsız olarak otoriteler tarafından belirlenir ve sürdürülmeye çalışılır. Bu sistemin en önemli avantajı, ekonomik kesimlerin geleceği görmelerine imkân vermesi, dövizle işlem yapanların gelir ve giderlerini kesinleştirebilmeleridir. Ayrıca sabit kur sisteminde spekülasyon nedeniyle ekonominin istikrarsızlığa düşmesi olasılığı çok az olmakta, enflasyonun önlenmesi ve parasal disiplinin sağlanması kolaylaşmaktadır. Buna karşılık sabit kur sisteminin olumsuz yönleri de mevcuttur. Sistemin en önemli sakıncası dış ödeme dengesizliklerine yol açmasıdır. Enflasyon nedeniyle ulusal para fiilen değer kaybettiği hâlde sabit kur nedeniyle resmî değer kaybı sağlanamamakta; böylece aşırı değerli para ile ithalat artıp ihracat azalmaktadır. Ayrıca sabit kuru sürdürebilmek amacıyla Merkez Bankasının belli miktarda rezerv bulundurma zorunluluğu olması da önemli bir sakıncadır. Döviz rezervlerinin yetersiz olması durumunda kurun yükseltilmesi, diğer bir deyişle devalüasyon yapılması kaçınılmaz olur. Sabit kur sisteminde ulusal paranın değerinin parasal otoritenin kararı ile resmen düşürülmesine devalüasyon adı verilir. Paranın değerinin yükseltilmesine de revalüasyon denir. Bu kavramlar sadece sabit kur sisteminde geçerli olan kavramlar olup dalgalı kur sisteminde kur ayarlaması olarak ifade edilmektedir.

Sabit kur sistemleri katı sabit kur sistemi ve geleneksel sabit kur sistemi olarak ikiye ayrılır. Katı sabit kur sisteminde döviz kuru uygulamaları tamamen terk edilir. Bu sistemin en uç şekli dolarizasyondur. Dolarizasyon, bir ülkenin parasal bağımsızlığını terk ederek başka bir ülke parasını resmi para birimi olarak kullanılmasıdır. Geleneksel sabit kur sisteminde ise ülke parası bir yabancı ülke parasına bağlanır.

Katı sabit kur sisteminin bir diğer şekli de para kuruludur. Belirli yasal düzenlemeler gerektiren bu rejimde ülke parası, seçilen bir yabancı paraya ya da para sepetine sabit kurdan bağlanır. Para kurulunun sabit kur sisteminden farkı kendine özgü bazı kuralları olmasıdır. Bu kuralların amacı, sermayenin aniden ülke dışına çıkması ile Merkez Bankasının zor durumda kalmasının önüne geçmek, yabancı sermayeye güvence vererek kaçmasını önlemektir.

Ara Döviz Kuru Sistemleri

Ara döviz kuru sistemlerinde döviz kuru belirli bir değer olarak sabitlenmez. Ancak Merkez Bankası döviz kurunu belirli aralıklarda veya değerde tutabilmek amacıyla döviz piyasasına müdahale eder. Bu sistemde döviz kuru önceden belirlenmiş bir bant içinde tutulmaya çalışılır. Hedef bölge, kaygan aralık, sürünen pariteler gibi birçok uygulamayı kapsamaktadır.

Dalgalı Döviz Kuru Sistemi

Dalgalı döviz kuru sistemi, yönetimli dalgalanma ve serbest dalgalanma olarak ikiye ayrılır.

Yönetimli dalgalanma sisteminde döviz kuru arz ve talebe göre belirlenmekte ancak Merkez Bankası gerektiğinde müdahale edebilmektedir. Döviz kurları ile ilgili önceden belirlenmiş bir değişme hedefi bulunmamaktadır.

Yönetimli dalgalanma sisteminde yönetimin amacı açısından iki tür dalgalanma söz konusudur:

- Temiz dalgalanma (clean float): Sadece kısa dönemli düzensiz dalgalanmaların ortadan kaldırılması amacıyla döviz kurlarına müdahale edilmesidir. Böylece piyasada oluşan aşırı değişkenlik giderilmiş olur.

- Kirli dalgalanma (dirty float): Ülkenin ekonomik açıdan dış rekabet gücünü korumak amacıyla döviz kurlarına müdahale edilmesidir. İhracatı arttırıp ithalatı kısmak amacıyla döviz kurlarının piyasa kurunun üzerinde belirlenmesi kirli dalgalanmadır.

Serbest dalgalanma sisteminde döviz kuru, döviz arz ve talebine göre serbestçe belirlenmekte, Merkez Bankasının parite kuru belirleme uygulaması bulunmamaktadır. Toplam döviz talebi ve toplam döviz arzının eşitlenmesi ile denge döviz kurları belirlenmekte, döviz arz ya da talebinde ortaya çıkacak bir değişiklik ile döviz kurları değişmektedir. Döviz arzı sabit kalırken, döviz talebinin artması döviz kurunu yükseltir ve ulusal para değer kaybeder. Aksine döviz talebi sabitken döviz arzının artması durumunda döviz kuru düşer ve ulusal para değer kazanır.