Finansal Yönetim Dersi 8. Ünite Özet

Yatırım Kararları

- Özet

- Sorularla Öğrenelim

Fonların Yatırımı

İşletmelerin çeşitli kaynaklardan sağladığı fonlar, işletme amaçlarını gerçekleştirecek biçimde, duran varlıklar ile stoklar, alacaklar ve nakitten oluşan dönen değerlere yatırılır. Duran varlıkların finansmanının uzun vadeli borçlar ve öz kaynaklardan oluşan devamlı sermaye ile sağlandığı düşünüldüğünde, duran varlık yatırımlarının sermaye maliyeti daha fazla olmaktadır.

Hızla gelişen ve rekabetin yoğun olarak yaşandığı ekonomi dünyasında işletmelerin varlıklarını sürdürmelerinde ve büyümelerinde yeni yatırım projelerine karar vermeleri oldukça büyük önem taşımaktadır.

Yatırım kararlarının gerek ülke ekonomileri için gerekse de işletmeler açısından oldukça önem taşımasının temelinde yer alan nedenler aşağıdaki gibi özetlenebilir:

- Sermaye fonlarının kıt olması,

- Yatırımlara bağlanan fonların büyük boyutlara ulaşması,

- Yatırımların uzun süreli bir özelliğe sahip olması,

- Yatırım masraflarının statik olması,

- Yatırım politikasının işletmenin tüm fonksiyonlarıyla uyum sağlaması,

- Yatırım politikasının uygulanış biçiminde özen gösterilmesi.

Yatırım kararları bir işletmenin gelecekteki başarısını, karlılığını, verimliliğini, para akışını, risk derecesini belirleyen en önemli faktörlerden biri olarak kritik bir öneme sahiptir.

Duran Varlıklara Yatırım

Finans biliminde yatırım, en geniş anlamıyla bugünkü nakitten gelecekteki nakit için vazgeçmek anlamına gelmektedir. Yapılacak yatırımın tutar ve türünü belirlemede, belirli ilkelerin gözönüne alınması gerekir. Duran varlık yatırımlarını beş bölümde incelemek mümkün olabilir.

- Yenileme Yatırımı: Teknik ömrü sona eren bir yatırım yerine, yeni bir yatırımın yapılmasıdır.

- Genişleme Yatırımı: Tesislerin genişletilmesini ve satışların artma olasılığına karşı yeni pazarların ele geçirilmesi için yapılan yatırımlardır.

- Mamul Yatırımları: Mamul yatırımları iki grupta sınıflanabilir: Mevcut mamullerin geliştirilmesi ve mamul dizisine yeni mamullerin eklenmesi. Mevcut mamullerin kullanılabilirliğinin geliştirilmesi için yapılan yatırımlar, araştırma faaliyeti, mühendislik dizaynı, tanıtım giderleri veya sadece üretimde kalitenin daha iyi denetlenmesi şeklinde olabilir.

- Stratejik Yatırım: Bu tür yatırımlar, işletmeye dolaylı yararları olan yatırımlardır. Risk azaltıcı yatırımlar ve iş görenlerin refahı için yapılan yatırımlar bu gruba girer.

- Modernizasyon Yatırımları: İşletmelerin, daha çok maliyet tasarrufu sağlamak, üretim kalitesini yükseltmek amacıyla yaptıkları yatırımları kapsar. Modernizasyon yatırımlarını bazı hâllerde yenileme yatırımlarından ayırmak çok güç olabilir. Modernizasyon yatırımlarında amaç, maliyet tasarrufu sağlamak ve üretim kalitesini yükseltmektir.

Yatırım kararının verilmesi yatırım ile ilgili birtakım ekonomik, teknik, finansal ve yasal verilerin bilinmesini ve tahminini gerektirmektedir. Bir yatırım kararı modelinde genel olarak aşağıda belirtilen finansal unsurlar yer almaktadır:

- İlk yatırım

- Hurda değer

- Yatırımın ekonomik ömrü

- Net nakit akışı

- Nakit akışlarının zamanlaması

- Projeden beklenen verim oranı

Belirlilik Koşulu Altında Proje Değerleme Yöntemleri

Yatırım projeleri açısından belirlilik durumu yatırım projelerinin nakit girişlerinin ve nakit çıkışlarının tek bir rakam olarak ifade edilmesini belirtmektedir. Belirlilik koşulu altında yatırım projelerini değerlendirmede kullanılan yöntemler 2 grupta ele alınmaktadır. Bunlar; statik yöntemler ve dinamik yöntemlerdir. Bu iki grup arasındaki temel fark, statik yöntemlerin paranın zaman değerini dikkate almamasına karşın, dinamik yöntemlerin paranın zaman değerini dikkate almasıdır.

Statik Yöntemler: Statik yöntemlerin temel özellikleri değerlendirmenin bir dönemlik muhasebe kayıtları ile sınırlandırılması ve değerlendirmenin maliyet ve gelirlere dayandırılmasıdır. Statik yöntemler aşağıdaki gibi sayılabilir:

- Denetim yoluyla sıralama yöntemi: Bazı durumlarda iki veya daha çok yatırım projesi arasından en çok arzulanan projeyi denetim yoluyla belirlemek mümkündür. Denetim yoluyla sıralama yöntemi sübjektif bir değerleme yöntemidir. Bu yönteme dayanarak tek bir projenin finanse edilip edilmemesine doğru karar vermek mümkün değildir.

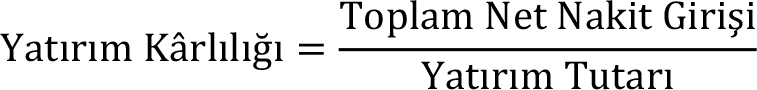

- Toplam Net Nakit Girişinin Yatırım Tutarına Oranı Yöntemi: Yatırım projesinin tüm yararlanma süresince sağlayacağı net nakit girişleri toplamının projenin yatırım tutarına oranlanması durumudur. Bu yöntem, kısaca aşağıdaki gibi gösterilebilir;

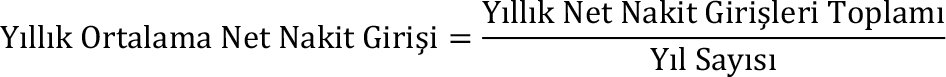

- Yıllık ortalama net nakit girişinin yatırım tutarına oranı yöntemi: Bu yöntemde projenin ekonomik ömrü boyunca sağlayacağı ortalama net nakit girişleri, projenin yatırım tutarına oranlanmaktadır. Bir önceki yöntemden farkı elde edilen net nakit girişlerinin yıl sayısına bölerek ortalamanın alınmasıdır.

- Ortalama yıllık gelirin ortalama yatırım tutarına oranı yöntemi: Bu yönteme göre, proje değerlendirilirken, vergiden sonraki yıllık ortalama gelir, ortalama yatırım tutarına oranlanmaktadır. Bu yöntemde yıllık ortalama gelir, yıllık net nakit girişi ortalamasından amortisman çıkarılarak hesaplanmaktadır. Bu şekilde hesaplanan yıllık ortalama gelir, yatırımın ortalama değerine bölünür.

A = Yıllık net nakit girişi ortalamasını

C = Yatırım tutarını

i a = Yatırım teklifinin beklenen kârlılık oranını

D = Yıllık amortismanı

n=Makinenin beklenen ömrü

Formülde hurda değer yoktur. D=C/n olduğu için

D yerine C/n koyulduğunda

olarak bulunur.

olarak bulunur.

Hurda değeri dikkate alındığında ise formül şu şekilde yazılabilir;

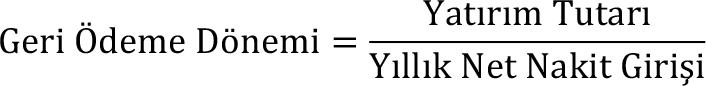

- Geri ödeme dönemi yöntemi: Geri ödeme dönemi projeye yatırılan paranın ne kadar zamanda geri alınabileceğini ifade etmektedir. Hesaplanan geri ödeme dönemi yatırımcının beklediği yıl kadar veya daha kısa ise yatırım projesi olarak kabul edilmekte, aksi halde reddedilmektedir. Yatırım projelerinin geri ödeme dönemi şu şekilde hesaplanır:

1. Yatırım projesinin yıllık net nakit girişleri her yıl birbirine eşitse projenin geri ödeme dönemi, yatırım tutarının yıllık net nakit girişlerine oranlanması ile bulunur;

2. Yatırım projesinden sağlanacak net nakit girişleri yıllar itibariyle farklı ise, net nakit girişleri, ilk yıldan başlayarak, proje maliyetine eşit olduğu andaki yıl sayısı, yatırımın geri ödeme süresini verir.

Geri ödeme süresi yönteminin en büyük avantajı uygulanmasının ve anlaşılmasının kolay oluşudur.

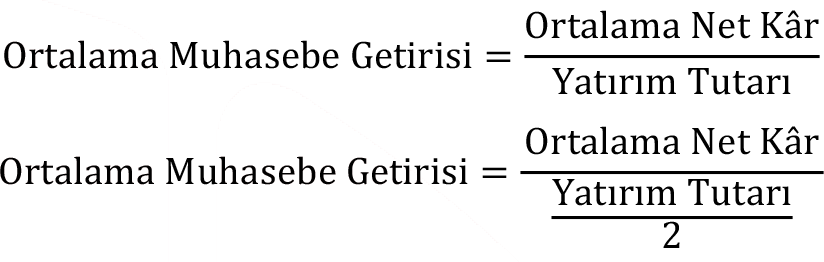

• Ortalama muhasebe getirisi yöntemi: Gelecekteki net nakit akışlarının muhasebe değerlerini göz önünde bulundurarak yatırımın kârlılığını hesaplamayı hedefleyen bir yöntem olup geleneksel olarak muhasebe açısından gerekli yatırım tutarını esas almaktadır. Yöntem iki şekilde hesaplanmaktadır;

Dinamik Yöntemler: Dinamik proje değerlendirme yöntemleri statik yöntemlerin eksikliklerini ortadan kaldırmaktadır. Dinamik yöntemler gelecekteki nakit giriş v çıkışlarının şimdiki değere indirgenmesini esas almaktadır. Dinamik yöntemler paranın zaman değerini dikkate alan yöntemlerdir. Bu sebeple, proje değerlendirmelerinde statik yöntemlere göre daha çok tercih edilmektedir.

- Net bugünkü değer yöntemi: Proje değerlemesinde nakit akımlarının zaman itibariyle değerini dikkate alan bir değerleme yöntemidir. Bir yatırımın net bugünkü değeri, ekonomik ömrü boyunca sağlayacağı nakit giriş ve çıkışlarının önceden saptanmış belli bir iskonto oranı üzerinden bugünkü değere çevrilmiş tutarlarının toplamıdır. Yatırım yapacak olan işletmenin piyasa değeri projenin NBD’sinin pozitif, negatif ve sıfır olmasından etkilenmektedir.

R 1 , R 2 , ..., R n = Net nakit girişleri

k = Sermaye maliyetini veya iskonto oranı

C = Yatırım tutarı

n = Yatırımın ekonomik ömrü

Ekonomik ömür sonundaki hurda değer (H), dikkate alındığında;

Net bugünkü değer yönteminin uygulanışında en önemli husus iskonto oranının doğru belirlenmiş olmasıdır. Bir işletmede, yatırımlara uygulanacak iskonto oranı saptanırken farklı faktörler göz önünde bulundurulmaktadır. Bu faktörler; işletmenin sermaye maliyeti, benzer yatırımların kârlılık oranı, sermayenin alternatif kullanış alanlarındaki kârlılık oranı, yatırımın taşıdığı risk, ortakların yatırımlardan bekledikleri en düşük kârlılık oranıdır.

- İç kârlılık oranı yöntemi: Yöntem, net bugünkü değer yöntemi gibi paranın zaman değerini dikkate alan yöntemlerden biridir. Nakit girişlerinin bugünkü değeri ile ilk yatırım tutarının bugünkü değerini birbirine eşitleyen iskonto oranıdır. İç kârlılık oranı, bir projenin net bugünkü değerini sıfıra eşitleyen oran olmaktadır. İç kârlılık oranının hesabı, sınama-yanılma ve enterpolasyon yoluyla belirlenmektedir. Enterpolasyon, gruplanmış bir serinin bilinen değerlerine dayanarak bilinmeyen değerin hesaplanmasıdır. İç karlılık oranı işletmenin ağırlıklı ortalama sermaye maliyetinden büyükse projenin getiri oranı maliyetinden fazla olacaktır. İç kârlılık oranı yöntemi aşağıdaki gibi gösterilir:

C = Yatırım tutarı

n = Projenin ekonomik ömrü

R 1 , R 2 = Dönemler itibariyle projenin sağlayacağı

net nakit girişi

r = İç kârlılık oranını göstermektedir.

Yatırımın tesis süresi 1 yıldan fazla olduğu zaman formül şu şekilde yazılır;

İKO yöntemi NBD yönteminden daha zordur. Çünkü İKO hesaplamasında sürekli olarak yanılma yöntemi kullanılarak doğru iskonto bulunmaya çalışılır. Dolayısıyla bu yöntem uzun ve zaman alıcı olmaktadır.

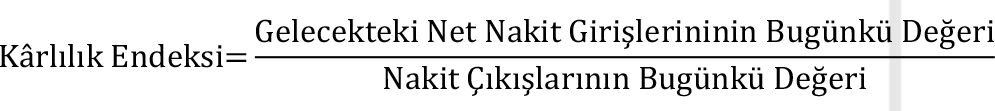

- Kârlılık endeksi yöntemi: Yatırımın ekonomik ömrü boyunca sağlanacak nakit girişlerinin, belli bir iskonto oranı üzerinde indirgenmiş değerlerinin, yatırımın indirgenmiş nakit çıkışına oranıdır.

Projenin kabul edilmesi için karlılık endeksinin 1’den büyük olması gerekir. Bu yöntemde de iskonto oranının seçimi ve büyüklüğü son derece önemlidir. Yöntemin amacı, yapılacak olan yatırımlarda karlılık endeksi en büyük olan projeye öncelik tanımaktır. Bu sayede yatırımcının karlılık endeksi en yüksek seviyede olmaktadır.

- Yıllık eşdeğer gider yöntemi: Projelerin gelirleri değil, yıllık giderleri göz önünde bulundurularak karşılaştırma yapılmaktadır. Bir yatırım projesinin yıllık gideri, işletme giderleriyle yatırım tutarının bir yıla düşen payının toplamına eşittir:

![YGP=YT\left [ \frac{r\left ( 1+r \right )^{n}}{\left ( 1+r \right )^{n}-1} \right ]](https://aofsoru.com/Content/uploads/ozet/3750fc298d87-b176-4ffd-846f-eb52f2902790.gif)

YGP: Yatırımın bir yıla düşen gider payı

YT: Toplam yatırım tutarı

n: Yatırımın faydalı ömrü

r: Faiz oranı

Bir projenin yıllık eşdeğer gider hesaplaması;

YEG = [Yıllık işletme gideri] + [Yatırımın bir yıla düşen gider payı]

Belirsizlik Koşulu Altında Proje Değerleme Yöntemleri

Gelecek belirsizdir. Hangi yatırım yöntemi uygulanırsa uygulansın, yatırım projeleri arasında seçim yaparken, geleceğin belirsizliğini ve projeler arasında bu belirsizliğin farklılığını gözönüne almak gerekir. Her yatırım projesinin farklı derecelerde risk taşıdığı bir gerçektir. Proje seçiminde riskin derecesinin azaltılması amacıyla aşağıdaki yöntemler kullanılmaktadır;

- Riske göre düzeltilmiş iskonto oranı yöntemi: Riskli bir projenin yıllara göre tek tahmin olarak verilen net nakit akımları indirgenirken, indirgeme oranına bir risk uyarlama faktörü eklenmekte ve işlemler gerçekleştirilmektedir. Yatırımın risk durumuna göre uygulanacak risk faktörü artırılmaktadır. Riske göre düzeltilen iskonto oranına çeşitli faktörler etki etmektedir. Bunlar; yatırımcının riske karşı tutumu, sermaye maliyeti, faiz oranı riski, projeden beklenen getirinin algılanan riski ve projenin nakit akımlarının belirsizliğidir. Bu yöntem yatırımcıların daha fazla getiri elde etmek için daha yüksek riski göze alacakları varsayımına dayanmaktadır.

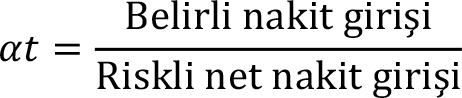

- Belirlilik eşitliği yöntemi: Bu yöntem yatırımın faydalı olduğu ömrü boyunca sağlayacağı nakit akışlarını risk derecesine göre düzeltmektedir. Dolayısıyla belirlilik eşdeğeri yönteminde belli bir nakit akışının da belirlenmesi gerekmektedir. Yöntemde, yatırımın net bugünkü değeri şu formülle gösterilmektedir:

= t dönemi için belirlilik eşitliği katsayısı

= t dönemi için belirlilik eşitliği katsayısı

= risksiz yatırımlar için uygulanabilir iskonto oranı (risksiz faiz oranı)

= risksiz yatırımlar için uygulanabilir iskonto oranı (risksiz faiz oranı)

R t = t dönemindeki beklenen nakit akımı

C = Yatırım tutarı

Belirlilik eşitliği katsayısı,

Bu yöntemde kullanılan iskonto oranı risksiz faiz oranıdır. Risksiz faiz oranının kullanılma nedeni, beklenen net nakit girişlerinin risk faktörüne göre belirlilik eşiti katsayısına göre düzeltilmesidir. Risksiz faiz oranı hazine bonosu veya devlet tahvillerinde kullanılan faiz oranıdır.

- Olasılık dağılımı yöntemi: Yatırım projelerinin yıllık nakit akışı tahminleri ve bu tahminlerin gerçekleşme olasılıkları belirlenerek elde edilen dağılım yöntemidir. Olasılık dağılımda, olası net nakit akımları ile bunların gerçekleşme olasılıklarının çarpımlarının toplamı beklenen net nakit akımını vermektedir. Projelerin risklerinin ölçülmesinde standart sapmadan yararlanılır. Standart sapma ne kadar küçük çıkarsa projenin riski de o kadar az demektir.

Yatırımın NBD değerinin standart sapması;

= t döneminde beklenen nakit girişlerinin standart sapması

= t döneminde beklenen nakit girişlerinin standart sapması

= Beklenen nakit girişlerinin bugünkü değerlerinin standart sapması

= Beklenen nakit girişlerinin bugünkü değerlerinin standart sapması

k = Risksiz yatırım kârlılığını göstermektedir.

Yatırımın bugünkü değerinin yüzde kaç olasılıkla pozitif veya negatif olduğunu bulmak için, normal olasılık dağılımının standardize edilmesi gerekir. “Z değeri” olarak ifade edilen bu değer;

- Karar ağacı yöntemi: Bir olayın gerçekleşmesi hâlinde diğerinin gerçekleşme olasılığını ifade eden koşullu olasılık durumlarında yatırım kararı aşamalı bir biçim almaktadır. Her aşamayı izleyen kararlar bir önceki aşamada gerçekleşen duruma bağlı olarak farklılık göstermektedir. Sonuçta, karar süreci bir bütün olarak dallanmış bir ağaç biçimi göstereceği için bu yöntem karar ağacı olarak adlandırılmaktadır.

- Simülasyon yöntemi: Deneysel nitelikli bir matematiksel model geliştirme tekniği olarak simülasyon, sistemlerin davranışını inceleme ve tanımlama, sistemlerdeki değişmelerin etkilerini belirleme ve bu sayede gelecekteki davranışları tahmin etme amacı taşıyan deneysel ve uygulamalı bir metodolojidir. Simülasyonla hem risk, hem de olasılık dağılımları dikkate alınmaktadır. Bu yönteme göre, projeler değerlendirilirken, pazarın büyüklüğü, satış fiyatları, pazarın büyüme oranı, gerekli yatırım, yatırımın hurda değeri, varlıkların ekonomik ömürleri, sabit ve değişken giderler gibi faktörler de gözönüne alınır. Ayrıca gelecekte seçilecek bir değer üzerinden projelerin kârlılıkları hesaplanır. Simülasyon yöntemine göre, gerçek problemi yansıtan bir model kurulur ve modelin çözümü araştırılır.

- Enflasyonun proje değerlendirmesinde dikkate alınması: Enflasyon yatırım kararlarını etkilemektedir. Bu etkileme, değişen fiyatlar ve maliyetlerle yatırım projelerinin seçimini zorlaştırmaktadır. Yatırım projelerinde fiyat ve maliyet değişimlerine sebep olmasından dolayı enflasyonu özel bir risk olarak kabul etmek gerekir. Enflasyonist ortamda mal ve hizmet fiyatlarında meydan gelecek artışlar nakit girişlerini artırabileceğinden kabul edilemeyecek projelerin kabul edilme olasılıkları da artacaktır. Bu sebeple, proje değerleme yöntemlerine tahmin edilen enflasyon oranlarını da dâhil ederek yatırım kararlarının enflasyonun etkisinden kurtarılması gerekir.