Finansal Yönetim 1 Dersi 8. Ünite Özet

Kısa Vadeli Finansman

- Özet

İşletmelerin Kısa Vadeli Finansmanı

İşletmeler, faaliyetlerini sürdürebilmeleri için gerekli olan dönen varlıkları kısa süreli borçlarla (satıcı kredileri, banka kredileri, repo, finansman bonosu, faktoring vb.) finanse ederler. İşletmelerin kısa vadeli kaynak ihtiyacını genellikle; faaliyet hacmi, satış ve kredi politikası, sermaye yapısı ile sezonluk ve konjonktürel faktörler belirler. Kısa vadeli kaynaklar uzun vadeli kaynaklara göre daha kısa sürede temin edilebilir ve daha esnektir. Ancak kısa vadeli kaynaklar, geri ödeme sıklıkları vb. nedenlerle işletme için risk oluşturur, yani işletmedeki nakit akımlarındaki konjoktürel dalgalanmalar kısa vadelerde borçları karşılayamayacak düzeye gelinmesine yol açabilir.

İşletmelerin yararlanabileceği kısa süreli finansman kaynakları altı grupta toplanabilir:

- Ticari Krediler,

- Geri Satın Alma Anlaşmaları (Repo),

- Menkulleştirme,

- Finansman bonosu,

- Banka Kredileri,

- Diğer Kısa Süreli Kaynaklar

Ticari Krediler

Ticari krediler (satıcı kredileri), nakit ödeme yapmadan, satıcının alıcıya belirli bir ödeme süresi tanımasıdır. Bu borçlanma türünde vade farkı, ilgili sektördeki alışkanlıklara, pazar faiz oranlarına ve satıcı ya da alıcının pazarlık gücüne göre belirlenir. Uygulamada her iş kolu için farklı ödeme süreleri oluşmuştur. Satıcı kredilerine faiz uygulanırken vade farkı şeklinde aylık yüzde oranlar hesaplanır. Örneğin aylık %3 vade farkı uygulanan bir kredili alımın yıllık maliyeti %3*12=%36 olarak hesaplanır. Vadeli mal alımı, peşin ödeme iskontosundan yararlanma imkânını ortadan kaldırır. Peşin ödeme iskontosu uygulamada önemli bir yere sahiptir ve işletme kârlılığı üzerinde büyük rol oynamaktadır. Kredi sunan firmalar açısından bu krediler bir satış artırma aracı sayılır. Özellikle sermaye yapısı zayıf küçük ve orta boy işletmelerce sık kullanılan, bu tür kredilerin teminatı, firmanın ticari itibarıdır.

Likiditesi yetersiz bir şirket banka kredisi kullanarak peşin ödeme iskontosundan yararlandığında, kredi maliyetini (k) şu şekilde hesaplanır:

Peşin ödeme iskontosunun getirisi ve kredi faizi birbirlerine zıt düşen kavramlardır.

Geri Satın Alma Anlaşmaları (Repo)

Repo, bir menkul kıymetin belli bir tarihte ve belli bir fiyattan geri alım taahhüdü ile satımıdır. Menkul kıymeti geri satmak üzere alan tarafın yaptığı işlem de ters repo olarak adlandırılmaktadır. Repo’yu diğer araçlardan ayıran en temel özellik, gerçek vadenin alıcı ve satıcının ihtiyaçlarına göre kısaltılmasıdır. Repo işlemlerinde satılan menkul kıymetler: devlet tahvilleri, hazine ve banka bonoları, çeşitli borçlanma senetleri ile piyasada ya da borsada işlem gören VDMK hariç diğer borçlanma senetleridir. Gecelik repo işlemlerinde vade bir gündür. Belirsiz bir vade için yapılan işlemler ise açık repo olarak bilinir. Sözleşme herhangi bir tarihte taraflardan biri veya her ikisi tarafından sona erdirilebilir. Borsa İstanbul’a üye repo yapma yetkisi olan aracı kurum ve bankalar aracılığıyla işlemler yapılır.

Menkulleştirme

Menkulleştirme bir diğer ismiyle "varlığa dayalı menkul kıymet (VDMK)", gelecekte gerçekleşecek belirli nakit akımları güvence gösterilerek, finansal piyasalardan borçlanma olanağı sağlayan bir yöntemdir. Alacaklar karşılık gösterilerek menkul kıymet çıkarılması işlemidir. Likiditenin artırılması, faiz riskinin azaltılması ve finans kaynaklarının çeşitlendirilmesi vb. faydalar sağlar. Gayrimenkul ipoteği, otomobil ve tüketici kredileri, senetli alacakların değerleri karşılığı menkul kıymet ihracı en çok bilinen örnekleridir. Uygulamada; ödeme aktarmalı tahviller, varlığa dayalı tahviller, varlığa dayalı finansman bonosu ve ayrıcalıklı pay senedi şeklinde görülen varlığa dayalı menkul kıymetlerin kullanımı yaygındır.

Finansman Bonosu

Finansman Bonosu, kısa süreli borç kaynakları içinde firmaların genellikle maliyeti en düşük olan ve maksimum bir yıl vadeli olabilen menkul kıymet ihracıdır. Finansman bonolarını, anonim ortaklıklar, kamu iktisadi teşekkülleri, mahalli idareler ile ilgili özel mevzuat uyarınca faaliyet gösteren kuruluş, idare ve işletmeler çıkarabilir. Bonolar;

- A tipi: Garantisiz

- B tipi: Ortaklığa karşı taahhüt edilmiş ve banka kredisi ile desteklenmiş

- C tipi: Banka garantili

- E tipi: Hazine garantisi ile çıkarılan

- F tipi: Başka bir anonim şirketin ödeme garantisi ile çıkarılan finansman bonoları

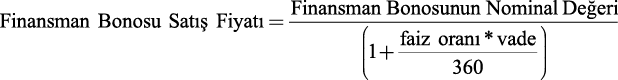

olarak sınıflandırılır. Finansman bonoları diğer kısa vadeli borçlanmalara göre en esnek olanıdır. Finansman bonolarının satış fiyatı basit iç ve dış iskonto ya da bileşik iskonto metodu ile hesaplanabilir. Basit iç iskonto metodu şu şekildedir:

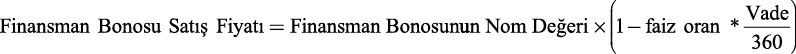

Basit dış iskonto metoduna göre ise hesap şu şekildedir:

Banka Kredileri

Bankalar müşterilerine kredi vermeden önce kredibilite analizi yapmaktadırlar. Kredibilite analizi İngilizce baş harfleriyle 5 C kuralına göre yapılır: Karakter, kapasite (capacity), kapital (capital), teminatlar (collateral) ve koşullar (conditions). Ticari bankalar tarafından müşterilere sunulan krediler değişik açılardan sınıflandırılabilir. Bunlar;

Nakdi Krediler: Vade sonunda faizi ile birlikte geri alınmak üzere tüzel ve gerçek kişilere bankalarca kullandırılan kredilerdir. Nakdi krediler türlerine göre öncelikle tüketici kredileri ve ticari krediler olmak üzere ikiye ayrılır. Ticari krediler firmaların kullandığı krediler olup borçlu cari hesap, spot kredi, dövize endeksli kredi, işletme kredileri, altın kredisi, döviz kredisi, iskonto kredisi, ve kredili mevduat hesabı şeklinde sunulabilirler. Cari Hesap Kredisinde banka, müşterisine belirli bir limite kadar kredi açar; müşteri ise gereksinmelerine göre hesaptan para çeker, kredi de bu şekliyle bir cari hesap üzerinden yürütülür. Daha çok kısa süreli olan cari hesap kredisi, genellikle çalışma sermayesi gereksinmesinin karşılanmasında kullanılır. Bankalar ilgili komisyon oranına göre ücret alabilir, ipotek, çek veya kefalet gibi teminatlar isteyebilirler. Cari hesap kredileri, İşletme malzemesi, sezon kredisi, ara (köprü) kredisi, geçici likidite darboğazının finansmanı gibi konularda kullandırılır. Sadece müşteri imzası karşılığında sunulan ve cari hesap şeklinde çalışan kredilere açık kredi denilir. Bu krediler güvenilir müşterilere sunulan kısa süreli kredilerin önemli bir bölümünü oluşturur. Teminatsız verilmesi sebebiyle riskli olduğu düşünülen açık kredilerde risk sadece seçkin müşterilere sunularak, müşteri seçimiyle azaltılmış olur. Açık krediler ihracat hazırlık, akreditif teminatı ve kasa kolaylığı şeklinde kullandırılır.

Diğer bir kredi türü, borçlu cari hesap şeklinde açılan senetler karşılığı kredidir. Zaman içinde değeri düşmeyen ve kolayca paraya dönüştürülebilen varlıkların rehini karşılılığında verilen bir kredi türüdür. Bu amaçla vadesi en çok 181 gün olan bonolar yaygın olarak kullanılır. Ayrıca kabul edilmiş poliçeler de teminata alınabilir. Çekler ise görüldüklerinde ödenmeleri gerektiğinden teminata kabul edilmez.

Rehinde olan varlıkların itfa edilmemiş olması, üzerine mahkemece yasak konulmamış olması, nama yazılı olanların defterde kaydedilmiş olması vb. özellikleri taşıması gerekir. Yurtiçi bankaların yanı sıra yurtdışı bankalardan da kredi kullanabilmektedirler. Bankalar sermaye yeterlilik oranlarını yükselterek daha risksiz bir yapıya erişebilir fakat bu durum firmalara sundukları kaynakların azalmasına yol açabilir.

Spot Kredi: Firmaların kısa süreli ihtiyaçlarını karşılamak için aldığı, vadesi gelince tek seferde ödemesi yapılan kredilerdir. Spot kredilerde ara ödeme olanağı yoktur. Faiz oranı hesap açılışında belirlenip sabitlenir, böylelikle vade sonunda ödenecek faiz tutarı bellidir. Spot krediler maksimum 360 güne (spot döviz kredileri 18 aya) kadar kullanılabilir. Faiz ödemeleri, kredinin vade sonunda olabileceği gibi, kullanım tarihinden itibaren üçer aylık dönemlerin sonunda da yapılabilir. Döviz kredilerinde olduğu gibi, taahhüt kapaması yapıldığı takdirde; vergi, resim, harç ve fon muafiyeti içerir.

İştira-İskonto Kredileri: Ticari işlemden doğmuş fakat henüz vadesi gelmemiş ticari senetlerin nakde çevrilebilmesine yarayan bir kredi sistemidir. Uygulamada senet kırdırılması olarak bilinir. Bankalar, bir yandan kredi kapasitelerini arttırırken, diğer yandan müşteri gereksinmelerini karşılarlar. Ödeme yerinin belediye sınırları dahilinde olup olmaması, senetlerin iskonto veya iştira yoluyla kabul edilmesini belirler. Ayrıca, krediye konu olan çek/senedin ticari bir işlemden doğmuş olması ve senetlerin temlik cirosu ile devredilmesi gerekir.

Rotatif Nakit Krediler: Belirlenen vade ve limit içinde kalınarak, imza karşılığı istenen zamanda ve miktarda para çekilmesine, istenilen zamanda ise kredinin kapatılmasına olanak veren avans niteliğindeki kredi türüdür. Faiz ödemeleri genellikle 3 ayda bir kredi kapaması sırasında yapılır.

Prefinansman Kredisi: Ticari bankalar uluslararası ticarette kullanılmak üzere müşterilerine akreditif (malın yurda gelmesine kadar verilen avans) ve prefinansman ile ihracat ve döviz kredileri kullandırırlar. Prefinansman kredisi, işletmenin yurtdışından aldığı döviz kredilerinin vade sonunda tekrar döviz olarak geri ödenebilmesi için bankanın verdiği bir garantidir. Vadeleri genellikle en fazla 1 yıldır. Prefinansman kredisinin işletmelere sağladığı avantajlar; İhracatı önceden finanse etme olanağı, Sağladığı döviz girdisine oranla maliyet avantajı, TL esasına dayalı kredilere göre maliyet avantajı, Süresinden önce hesabın kapatılması halinde faizsiz döviz kullanma olanağı, İhraç bedellerinin tahsil edilmesiyle kapatılabilmesidir.

Döviz Kredileri ve Dövize Endeksli Krediler: Bir döviz cinsi üzerinden faiz belirlenerek alışı yapılıp Türk Lirası olarak kullandırılan kredilerdir. İhracat taahhüdü içerir.

Döviz kredisi, dövize dönüşü olan işlemlerin finanse edilmesi için kullandırılır ve kredi anaparası ile faizlerinin dövizle ödenmesi gerekir. Döviz kredisi faiz oranı, banka ile müşteri arasında serbestçe kararlaştırılır. Döviz kredisinin maliyeti aşağıdaki gibi formüle edilebilir:

k=Libor+Spread+Banka Ücret ve Komisyonu

Kredinin anapara ve faiz ödemeleri vade içinde genellikle döviz kazandırıcı işlemlerle kapatılır.

Dövize Endeksli Krediler, limiti belli bir döviz cinsine endekslenen ve bu limitle sınırlı olarak borçlanma tarihindeki döviz alış kurları üzerinden olarak ödenen, geri ödemesi ve faizi endekslenen döviz cinsi ve tutarına göre hesaplanarak olarak tahsil edilen kredilerdir. Döviz kredilerinden farklı olarak ihracat taahhüdü söz konusu olmadığından taahhüt açığı ve yaptırım yoktur.

Eximbank Kredileri: İhracatın geliştirilmesi için Türkiye İhracat Kredisi Bankası A.Ş. (Eximbank) tarafından verilen çeşitli kredi paketleridir. Eximbank kredileri vergi, resim, harç ve fondan muaf oldukları için ihracatçılara düşük maliyetli fon imkânı sağlar. Genellikle uçak, gemi alımı, nükleer enerji santrali yapımı ve kurulması gibi uzun zaman alan büyük sanayi tesislerinin finansmanında doğrudan krediler kullandırılır. Eximbank, ticari bankaların riskli olmaları nedeniyle kredilendirmedikleri müşterilerinden uygun gördükleri lehine garanti vererek ithalatçının kredi almasını sağlamaktadır.

Diğer Kısa Süreli Kaynaklar

Avans ödemesi, kredinin bir defada tümünü verilmesi ve süresi sonunda bir defada geri ödenmesi koşulu bulunan kredi biçimidir. Müşteri tutarın tümünü bir defada bankadan çektiğinden kredinin tümünün kullanmadığında bile toplam kredi tutarı üzerinden faiz ödemesi gerektiği gibi bazı sakıncalar doğurabilir.

Takas yönteminde malın mal ile değişimi olur, para kullanılmaz. Kliring takasın gelişmiş bir şeklidir, işlemler kliring ofisi ile merkez bankası denetiminde gerçekleşir.

Dengeleme gelişmiş ülkelerin az gelişmiş ülkelere ileri teknoloji mallarının satışını özendirmek için kullanılır.

Geri-alım, . dengelemenin başka bir şeklidir, ihraç edilen mallar, bu mallar aracılığı ile üretilen ürünler ile ödenir. Aktarma, karşı alım ve dengeleme yöntemleri bağlı ticaret şekilleri arasında yer alır.

Gayri Nakdi Krediler:

Herhangi bir işin yapılmasının, mal tesliminin veya borç ödemesinin garantisi verilmesi tarzında kullandırılan parasal olmayan kredilerdir.

Teminat Mektupları

Teminat mektubu ile ticari bankalar, borçlunun üstlendiği yükümlülüğün yerine getirilmemesi halinde, alacaklıya teminat mektubunda yazılı olan tutarı ödemeyi taahhüt eder. İşletmenin kredibilitesini gösterdiği için nakit teminat vermeden iş yapabilme olanağı sağlar. İşin niteliğine göre, süreli ya da süresiz olarak düzenlenebilen teminat mektupları için müşteriden faiz yerine, mektubun vadesi ve türüne göre belirlenen oranlar üzerinden, özel durumlar dışında 3 ayda bir teminat mektubu komisyonu tahsil edilir.

Kabul Kredisi (Banka Kabulleri)

Kabul (aval) kredisi, ithalatçı firmanın malı teslim almasından sonra, satıcıya poliçe üzerinde belirtilen tarihte ödeme yapılmasını içerir. Banka parasal ödeme yerine, belirli bir limite kadar müşterisi tarafından üzerine çekilecek poliçeleri, kabulüne ilişkin açıklama yazarak, itibarını lehdarın emrine sunar. Kabul kredisi sayesinde ihracatçı yeterli bilgiye sahip olmadığı uluslararası müşterisinin ödeme yapıp yapmayacağı konusunda tereddüt etmez ve çekinmeden satış işlemini başlatır. İşin niteliğine göre, süreli ya da süresiz olarak düzenlenebilen teminat mektupları için müşteriden faiz yerine, mektubun vadesi ve türüne göre belirlenen oranlar üzerinden, özel durumlar dışında 3 ayda bir teminat mektubu komisyonu tahsil edilir.

Referans Mektupları

Taahhüt işleri ile uğraşan vb. kredili müşterilere banka, nakit gücüne sahip olduklarını belirtir referans mektupları düzenleyebilir.

Uluslararası Ticarette Ödeme Şekilleri

Satıcı ile alıcının farklı ülkelerde bulunmaları, birbirlerini yeterince tanımamaları, farklı ekonomik yapılar, vb. uluslararası ticaretin daha riskli olmasına ve farklı ödeme yöntemleri kullanılmasına sebep olur.

Peşin Ödeme:

İhracatçıya mal bedeli ödenir ve ihracatçının bedeli tahsil ettikten sonra malı ithalatçıya göndermesi beklenir. Bu sistemde ithalatçı satıcıya güven duyar, yani ithalatçı risk üstlenir fakat ihracatçı güvenceye alınır.

Mal Mukabili Ödeme

İhracatçı bedelini tahsil etmeden malı yükler. Açık hesap olarak da adlandırılır. İthalatçının vadesinde ödeme yapmaması riskini ihracatçı üstlenir. Ancak ihracatçılar ihracat sigortası ile bu riskleri azaltır.

Vesaik Mukabili Ödeme

Vesaik mukabili ödeme yönteminde, ithalatçı malı teslim almak için ihtiyaç duyduğu belgeler için ödeme yapar. İthalatçıdan alınan ödeme garantisinden sonra mallar teslim edilir. Ödeme tekrar bankalar kanalı ile ihracatçıya ulaşır. Bankalar işlemleri kolaylaştırır ancak ithalatçının ödeme yapmaması riskini üstlenmezler.

Akreditif

Akreditif, ihracatçının malı sattığı anda bedelini almasını ve ithalatçının bedeli ödediği anda mala sahip olmasını sağlayan bir yöntemdir. Akreditif, uluslararası ticarette, tarafların kaygılarını en aza indiren yöntemdir. Akreditif ödeme sisteminde bankalar riski üstlenerek, hem ihracatçıyı hem de ithalatçıyı güvence altına alırlar.

Akreditifin açılması esnasında alıcı, bankasına başvurarak proforma faturayı verir. Banka alıcı ile anlaşarak akreditif teminatını ve ithalat için açılacak akreditifi nasıl finanse edeceğini belirler. Açılan akreditif üzerine satıcı belirtilen malları sevk eder. Satıcı, sevkiyatın yapıldığını gösteren belgeleri bankaya gönderir. Banka akreditif tutarını ihracatçıya öder ve mallar gümrükten çekilir.

Akreditif türleri şu şekildedir:

- Dönülebilir (Kabili Rücu) Akreditif:

İthalatçı tarafından, ihracatçıya haber verilmeden, her zaman iptal edilebilir. İhracatçı açısından yüksek risk taşır.

- Dönülemez (Gayri Kabili Rücu) Akreditif:

Süresinden önce bankanın onayı alınmadan iptali mümkün olmayan yöntemdir. İhracatçı ödeme riskine karşı korunur.

- Teyitli Akreditif:

İhracatçı poliçenin ödenmesi konusunda bankadan teminat vermesini istediği akreditiftir.

- Rotatif Akreditif:

İthalatçıya periyodik olarak aynı firmadan aldığı mallar için yüksek maliyetlerden kurtulma, küçük partiler halinde akreditif açma ve kendiliğinden yenileme fırsatı sağlar.

- Devredilebilir Akreditif:

İhracatçı akreditifin ikinci lehdar tarafından kullanımına izin verilebilir. Aracı ihracatçıların kendi akreditiflerini, malları temin ettikleri kuruluşlara devretmelerini sağlar.

- Red Clause Akreditif:

İhracatçıya açık kredi şeklinde avans verilmesidir. Avans, ihracatçının hammadde satın alması vb. kullanılır.

- Green Clause Akreditif

İhracatçının mal sevkinden önce akreditiften tahsilat yapmasına izin verir.

- Karşılıklı (Back To Back) Akreditif

İhracatçının, bir ülkeden aldığı malı diğer bir ülkeye satması vb. durumlarda, açılan akreditif garanti gösterilerek, malın alındığı tedarikçi için yeni bir akreditif açılır.

- Stand-By Akreditif

Genellikle müteahhitlik sözleşmelerinde kullanılan daha çok bir garanti aracı niteliği taşıyan yöntemdir.

Faktoring

Faktoring, işletmelerin kredili satış haklarını faktoring şirketine devrederek; bu şirketin kendisine sağladığı alacakların tahsili, takibi, muhasebe ve ön ödeme hizmetlerinden yararlanmasıdır. Faktoring'in işletmelerin faydalanması açısından üç temel fonksiyonu, finansman, hizmet ve risk üstlenmedir. Faktoring, vadeli alacaklara hareket ve likidite kazandıran ve “nakit” girişi sağlayan bir yöntemdir.

Faktoring Türleri

Fatura (invoice) faktoringi, risk üstlenilmeyen, satıcının faktoring şirketi nezdinde alacağını peşin tahsil ettiği yöntemdir. Kapalı (undisclosed) faktoringte , müşterilerin faktoring işleminden haberi olmaz. Belirli mevsimlerde yoğunlaşan firmalar sezonluk faktoringi kullanırlar. Ödemenin doğrudan faktoring şirketine yapıldığı ancak faktorün risk üstlenmediği şekle toptan (bulk) faktoring denir. Vade (maturity) faktoring’ de hizmet ve güvence fonksiyonları vardır, fonlama görevi yapılmaz. Acente faktoring’ in ilk türünde finansman ve risk, ikinci türünde güvence ve fonlama fonksiyonları bir arada yürütülür. Yurt içi işlemlerin yanı sıra uluslararası faktoring hizmeti de verilmekte ve gittikçe önem kazanmaktadır. Full Servis Rücu Edilemez Faktoring, üretici ile faktör arasında düzenli ve sürekli bir anlaşma niteliği taşır. Açıklanmamış faktoringde, işletme, faktoring anlaşmasının gizli tutulmasını ve full servisin tüm hizmetlerinden yararlanmayı isteyebilir. Ayrı bir pazarlama şirketi kurularak, faturalar şirket adına düzenlenir. Finansman, hizmet ve riskin üstlenildiği faktoringe gerçek faktoring , faktorün risk üstlenmediği faktoringlere ise gerçek olmayan faktoring denilir.

Faktoringin Maliyeti

Faktoring maliyeti, komisyon ve firmaya avans ödenmesi yapıldığında oluşan faiz olarak iki kısımdan oluşur. Riske göre komisyon, faturanın % 1’i ile % 3’ü arasındadır. Avans ödemesinin faizi ise cari faiz oranına bağlıdır. Uluslararası faktoringde iskonto oranı Libor, Prime rate, Hibor veya Sibor faiz oranı gibi uluslararası standartlar ve borçlunun ek risk marjına göre hesaplanır.

Faktoringin Yararları

- Faktoring yöntemi finansman kaynağını esnek hale getirir.

- Alacaklar fonlarının vadesinden önce çözülmesine, başka alanlarda kullanılmasına olanak sağlar.

- Faktoring kurumunun diğer hizmetlerden de yararlanılabilir.

- Firmanın bilançosu üzerine etkisi, aktif kısmındaki alacakları düşürme şeklinde olur.

- Firmalar nakit akışına yönelik daha iyi planlar yapabilir.